1.7月30-31日の日銀金融政策決定会合の内容

日銀は7月30-31日の金融政策決定会合で、政策金利の0.25%への引き上げと長期国債の買入れ減額(月間買入れ額を毎四半期4,000億円減額)を決定しました。長期国債の買入れ減額は、前回6月の決定会合で既に減額方針を決めており今回の会合で詳細が決定されることは想定通りでしたが、追加利上げに関しては、大方が予想していた9~10月より早く実施されました。

声明文には、「今回の展望レポートで示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている」と記載されたほか、決定会合後の記者会見で植田総裁は、これまでの利上げ幅は大きくないことを繰り返し強調し、過去30年超えていない政策金利の0.5%という水準も「特に壁として意識していない」と述べ、今後の利上げに積極的な姿勢を示しました。

資料1:植田日銀総裁の決定会合後の記者会見での発言

4月発言

・基調的な物価上昇率にここまでの円安が、今のところ大きな影響を与えているということではない

・為替が若干円安になるということのインフレ率への影響は、通常一時的にとどまる

・円安の影響は今年であれば 24 年のインフレ率に影響が出て、来年の 25 年の春闘の賃金上昇率に跳ねるようなことになれば、基調的物価の動きに影響する7月発言

・経済・物価の情勢が私どもの見通しに沿って動いていけば、引き続き金利を上げていくという考え

・0.5%は壁として特に意識していない

・(これまでの利上げは)大した利上げではないが、ここまで上げてきた利上げの影響についても確認しつつということに当然なる

・非常に低い水準にある金利を少しずつ調整しておいた方が、先に行って慌てて調整するという事態に追い込まれたときに、急激な調整を強いられるというリスクを減らすという意味で、全体としてはプラスになるという考え方もあり得る

・今回の利上げの主な理由としては、経済・物価データがオントラックであったということ。それに加えて、足元の円安が物価に上振れリスクを発生させているということ(資料:日銀)

5月に作成した「日銀のマイナス金利解除と追加利上げについて」のレポートに記載した通り、筆者は秋ごろの利上げを予想していましたが、そもそも7月に利上げに踏み切らないと想定していたのは、自動車メーカーの認証不正問題や建設関連の統計の過誤、円安進行による消費者のマインド低迷などにより足元の日本経済が弱含んでおり、そうした中景気に悪影響のある利上げは決定しないだろうと考えていたためです。先行き、今春闘で決定された高い賃上げが本格的に実際の賃金に反映されることで日本経済は徐々に改善する見通しであるため、そうしたことを確認した後の9~10月に利上げを実施するだろうと予想していました。しかし、日銀は日本経済が低迷する中でも利上げに踏み切り、今後の利上げに関してもこれまでと違い積極的な姿勢に転じました。こうした日銀の判断の背景には何があったのでしょうか?

2.日銀が利上げ積極姿勢に転じた背景

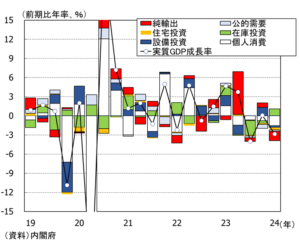

日銀の今回の利上げの理由として、植田総裁は足元の経済・物価が日銀の見通し通りに推移していることと、円安による物価の上振れリスクを挙げました。日銀は7月の決定会合で公表した展望レポート(先行きの経済と物価の見通しについて政策委員9人の意見を纏めたもので3ヵ月毎に公表)で、足元の経済について「一部に弱めの動きもみられるが、緩やかに回復している」と評価していますが、GDP統計をみると純輸出を除いた内需は24年1-3月期まで4四半期連続で減少しているほか(図表2)、4-6月期も物価上昇に伴う消費者マインド低迷等を背景に個人消費を中心に景気は弱い動きが続いていることは明らかです。

図表2:日本のGDP成長率

そうしたことを考慮すると、今回の利上げの一番の理由は、円安による物価上振れリスクへの対応にあったのではないでしょうか。植田総裁は4月の決定会合後の記者会見で「為替が若干円安になるということのインフレ率への影響は、通常一時的にとどまる。円安の影響は今年であれば 24 年のインフレ率に影響が出て、来年の 25 年の春闘の賃金上昇率に跳ねるようなことになれば、基調的物価の動きに影響する。」などと、円安が進んでもすぐに金融政策では対応しない姿勢を明らかにしていました(資料1)。そうした姿勢が3ヵ月の間に180度変化して、為替を短期的な政策を左右する要素として考慮することにしたということになります。また、前出のレポートで記載した通り、日銀はこれまで、金融政策の判断において「物価と賃金の好循環」やサービスを中心とした国内の賃金と物価が好循環で回っていく物価上昇を示す「第二の力」を重要視していましたが、植田の記者会見では「物価と賃金の好循環」は冒頭の説明で一回出てきたのみで、「第二の力」に関しては一度も言及されませんでした。明らかに金融政策を判断する要素の優先順位がこれまでと大きく変わり、円安対応を最優先しているように見受けられます。

では、何故そうした変心が起きたのでしょうか。その背景には、政府の意向があったのではないかと考えられます。政府は7月12、13日に為替介入を実施しましたが、その後、複数の政府高官から日銀の利上げを促すような発言が相次ぎました(資料3)。今回の利上げ決定には、国民に大きな負担となっている円安による物価上昇を懸念した政府の意向が大いに影響したのではないでしょうか。

資料3:政府高官の金融政策に関する発言

河野デジタル相

・日本も過度の円安を懸念している。円の価値を高め、エネルギーや食料品のコストを引き下げるために政策金利を引き上げるべき(7/17)

茂木自民党幹事長

・段階的な利上げの検討も含めて金融政策を正常化する方針をもっと明確に打ち出す必要がある(7/22)

岸田首相

・金融政策の正常化が経済ステージの移行を後押しする。経済ステージの移行を何よりも重視し、経済・物価動向に応じた機動的な政策運営をこれからも行っていきたい(7/31)資料:各種報道

3.日銀の変心の背景にある為替相場の動き

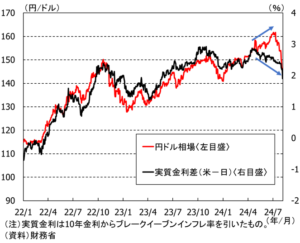

これまでのドル円相場の動きをみると、24年4月頃までは日米の金利差に連動して動く傾向にありましたが、それ以降は日米の金利差が縮小する一方で為替は円安方向に進行しました(図表4)。為替が金利差と逆方向に動いた背景として、日本の国力低下や貿易赤字の拡大等を挙げる声もありますが、円キャリートレードの加速が最も大きな要因だったと考えています。

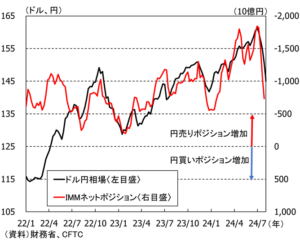

図表4:ドル円相場と日米の金利差

円キャリートレードとは、相対的に金利が低い円で資金を借り入れ、その資金を金利の高い外貨に換えて運用する取引のことで、シカゴのマーカンタイル取引所の一部門であるIMM(International Monetary Market)で行われる通貨先物取引の統計を見ると、円を売るポジションが4月以降に過去最大規模まで増加すると共に円安が進行してきたことが見て取れます(図表5)。その背景には、米国の政策金利が5.25~5.5%と2001年以来の高水準を維持する中で今後利下げがあっても緩やかなものに止まる一方、日本の利上げは非常にゆっくり行われるとの予想があったと想定されます。こうした投機的な動きが、日米の金利差から示唆される水準以上に円安を加速させたと考えられ、為替介入だけではこうした動きを抑制することは出来ず、日銀が早い段階で追加利上げを実施し、今後の利上げについても積極的な姿勢を示すことが政府側から必要とされたことが推測されます。

図表5:ドル円相場とIMMポジション

もっとも、7月初に1ドル161円台まで円安が進んだドル円相場は、米国の弱い経済・物価指標や日本政府の為替介入を経て円高方向に推移しました。31日の決定会合後は1ドル150円を割り込み、弱い米雇用統計の結果も相俟って8月5日には一時1ドル141円台まで円高が進行しました。足元8月6日時点は1ドル145円程度で推移しています。そうした中、7月30日時点でIMMの円売りポジションは大きく巻き戻されており、日本の決定会合や米雇用統計の結果を受け、足元ではさらに縮小しているものと想定されます。

4.日銀の利上げ見通し

日銀の金融政策の見通しはどうなるでしょうか?今回の決定会合で日銀は利上げに対して積極姿勢を示しましたが、今後もこの姿勢が継続するかどうかがポイントだと思います。声明文に「今回の展望レポートで示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている」と記載され、植田総裁が「経済・物価の情勢が私どもの見通しに沿って動いていけば、引き続き金利を上げていくという考え」と述べたことをそのまま額面通り受け入れると、日銀が経済・物価の見通しを点検する展望レポートを公表する決定会合毎、すなわち10月、来年1月と利上げを続けていくと考えられます。

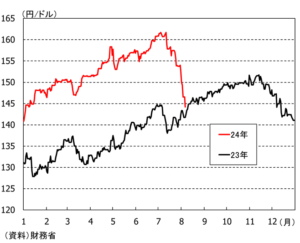

一方、今回日銀が利上げ積極姿勢へ転換した一番の理由は過度な円安進行だったと想定されますが、ドル円相場は米国の景気減速懸念も相俟って既に1ドル145円程度まで円高方向に戻しています。インフレ期待の上昇を目指す日銀からすると、大きな円高はこれまで上昇してきたインフレ期待が低下してしまうリスクもあるため、あまり望ましくないと推測されます。実際、23年と24年の為替の動きをみると、23年は8月中旬以降には1ドル145円より円安水準で推移したことが多く、足元の為替水準が継続したとすると前年比でみた物価には今後マイナスに効いてくる可能性が高いと考えられます(図表6)。また、キャリートレードの巻き戻しによる円高等により8月5日には日経平均株価が4,451円安と過去最大の下げ幅を記録したように、急速な円高進行は輸出企業の多い日本企業の収益悪化や株価の下落につながり、日本経済にもマイナスに効くと考えられます。

図表6:ドル円相場

米国は既に9月に利下げに踏み切ることは既定路線になりつつあり、足元の米経済指標の悪化も加わることで円キャリートレードが既に巻き戻されていることに加え、今後、米国の緩やかな利下げに伴って緩やかな円高が進むことが予想されれば、日銀が円安対応で積極的な利上げ姿勢を維持する必要はなくなってくるのではないでしょうか。

先行きの金融政策については、為替の動向次第という側面が強いと思われますが、ドル円相場が現状程度またはやや円高方向に推移するという前提のもとでは、日銀は今回示した積極姿勢を転換することで、追加利上げは10月をスキップし、来年1月まで待つ可能性が高いのではないでしょうか。日銀が利上げ積極姿勢を転換するとしたら、今後そうした情報発信が徐々に出てくると想定されるため、日銀高官の講演や次回9月の決定会合、最近増えている新聞での事前のリークなどに注目していきたいと思います。