(1)日銀のマイナス金利の解除

日銀は今年3月にマイナス金利政策を含む大規模な金融緩和を解除し、17年ぶりに利上げを行いました。

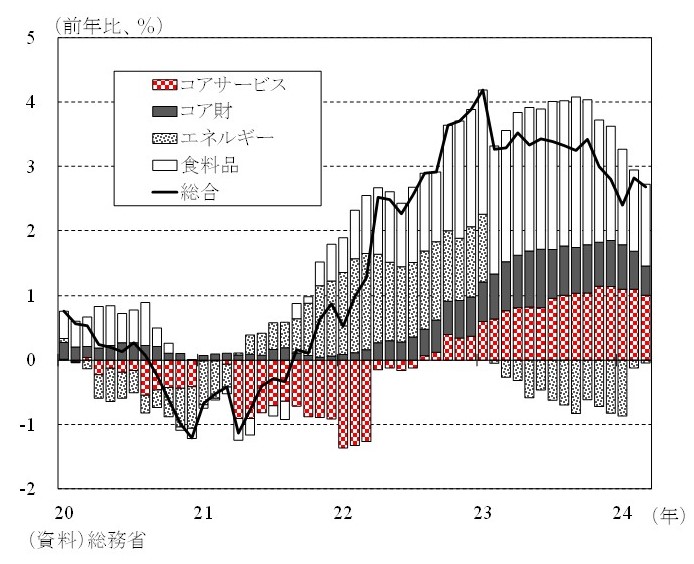

日銀は「物価安定の目標」を消費者物価の前年比上昇率2%と定めてそれを達成するために金融政策を調整していますが、実際の物価上昇率は直近3月に前年比+2.7%と2022年4月から2%を超え続けています。目標値を2年間も超過していたのにも関わらず、なぜ日銀は3月まで利上げに踏み切らなかったのでしょうか?その理由は物価上昇の内訳にあります。

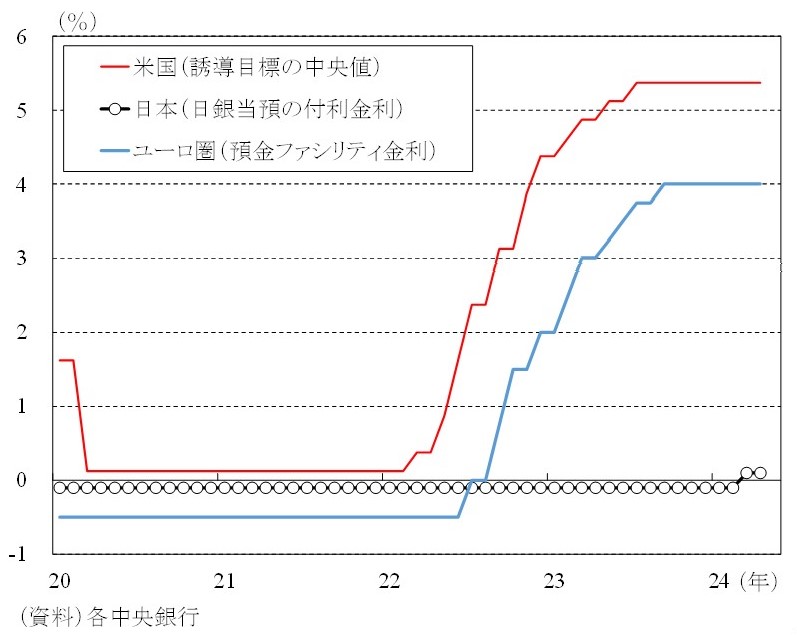

日本の物価をみると、最近はサービスも上昇してきましたが、上昇率が2%を超えた2022年4月はエネルギーと食料品が上昇のほとんどを占めていました(第1図)。これらの価格上昇は、ウクライナ紛争の影響等を受けた原油価格や穀物価格の上昇、円安など外生的要因による影響が大きく、価格上昇は前年との比較のため、継続的に原油価格が上昇したり円安が進み続けない限り、こうした価格上昇は一時的となりやすい性質があります。

第1図:日本の物価

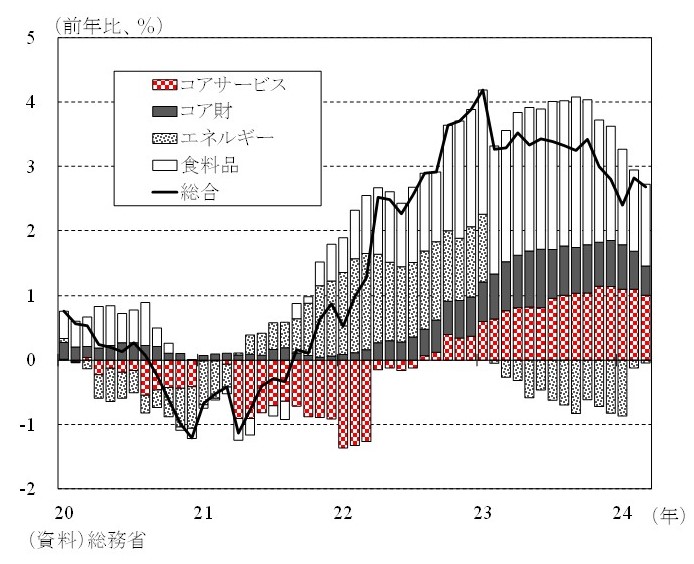

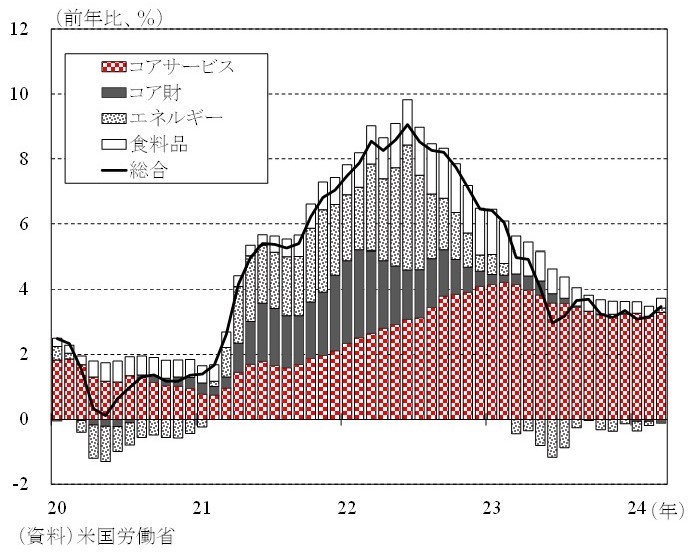

一方、サービスはモノと違って在庫が出来ず、労働集約的なケースが多いため、価格はその土地の地価や賃金の動向など内生的要因に影響され易く、安定的で持続的な物価上昇の実現にはサービス価格の上昇が欠かせません。実際、米国では足元の物価上昇はそのほとんどをサービスが占めており、インフレの長期化懸念が台頭しています(第2図)。

第2図:米国の物価

日銀もエネルギーや食料品など輸入物価上昇による物価上昇を「第一の力」、サービスを中心とした国内の賃金と物価が好循環で回っていく物価上昇を「第二の力」と称し、「第一の力」は一時的との評価のもと、「第二の力」が大きくなっていくことを重要視しています。

目標の2%を超える物価上昇が続いていたのにも関わらず、日銀がマイナス金利政策を続けていたのは、これまでの物価上昇は一時的なエネルギー価格上昇や円安による「第一の力」による影響が大きいほか、賃金上昇の影響を受けたサービスを中心とした「第二の力」が十分でなく、これまでの物価上昇は安定的・持続的でないと評価していたためと解釈されます。

(2)日銀のマイナス金利の解除の背景

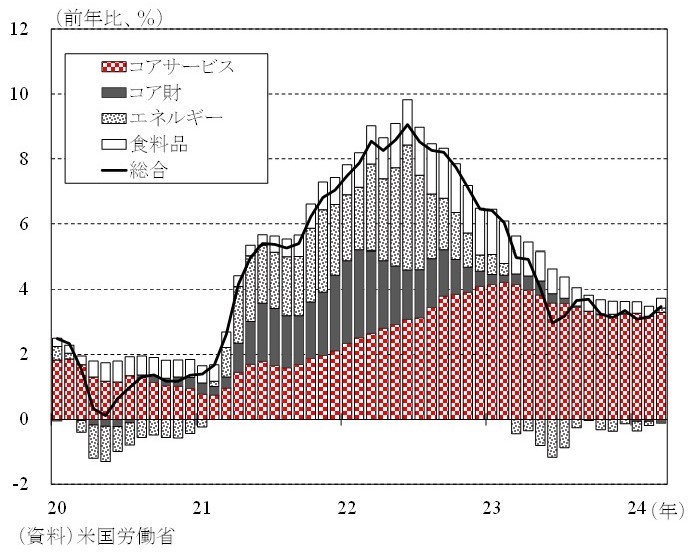

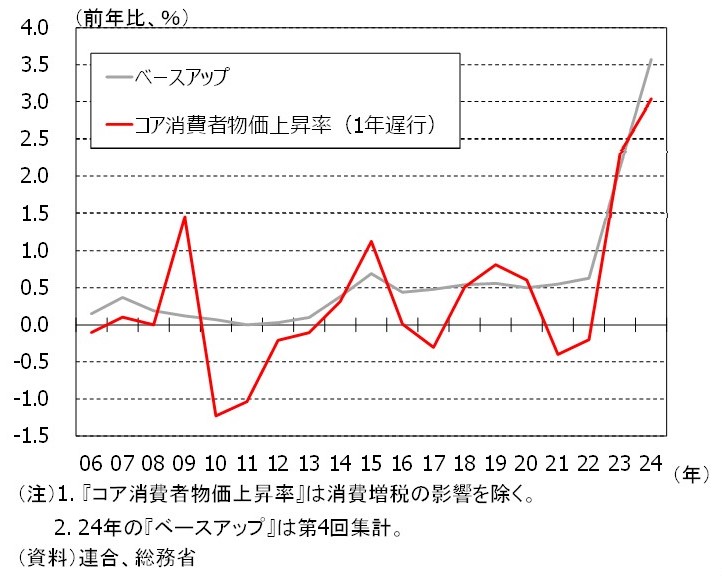

では、なぜ3月18-19日の金融政策決定会合で日銀はマイナス金利の解除に踏み切ったのでしょうか?これには3月15日の春闘の第一回集計で予想を大きく上回る賃上げ率が公表されたことが大きく影響したと想定されます(第3図)。

第3図:春闘のベースアップと物価上昇率

日銀は「第二の力」が強まるためには「物価と賃金の好循環」が実現する必要があるとしており、その「物価と賃金の好循環」には「物価から賃金への波及」と「賃金から物価への波及」が連鎖的に起こることを必要としています。春闘の賃上げ率は例年、前年の物価上昇率に影響を受ける傾向にありますが、今年は前年の高インフレに加え、政府等の働きかけもあって事前予想を大きく上回る賃上げ率が公表されたことを受け、日銀は「物価と賃金の好循環」のうち、特に「物価から賃金への波及」がある程度進捗したと評価し、マイナス金利政策の解除に踏み切ったと解釈されます。

(3)日銀の追加利上げの可能性

では、日銀はこれから追加利上げに踏み切れるのでしょうか、そして踏み切るとしたらそれはいつ頃になるでしょうか?

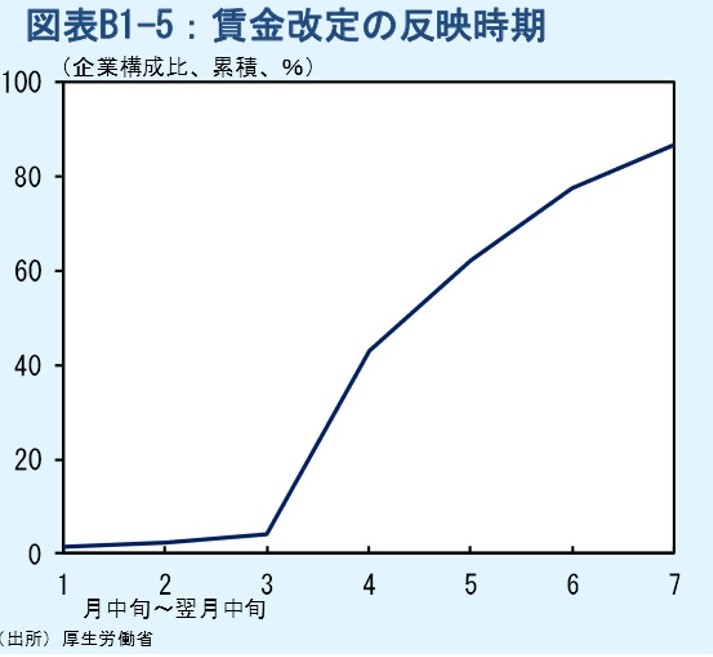

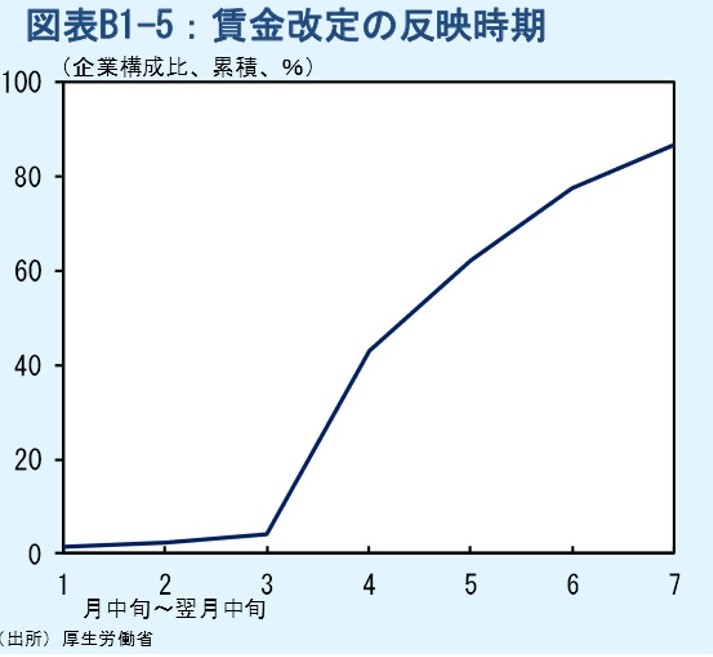

「物価と賃金の好循環」のうち、「物価から賃金への波及」は今春闘で進捗が確認できる見込みであるため、追加利上げにはもう一つの「賃金から物価への波及」が進んだとの判断が必要になると思います。春闘での賃上げが実際の賃金に反映されるのは夏ごろ(第4図)になるため、その後賃金上昇によるコスト増を企業が販売価格に転嫁できるかどうかがキーになります。

第4図:日銀の23年4月展望レポートより

こうしたコスト増の価格転嫁については政府も促進のため対策を行っています。これまで、企業は原材料費の上昇はある程度販売価格に転嫁できてきた一方、人件費については転嫁しにくい環境にあったとの指摘が色々なアンケート調査等で多く見られました。こうした状況を受け、昨年11月に公正取引委員会と内閣官房は労務費の適切な転嫁のための価格交渉に関する指針を公表し、更に公正取引委員会は3月に、原材料費や人件費などの高騰で下請け企業のコストが増えたにもかかわらず、適切に価格交渉しないまま価格を据え置くなどしていた企業名を対外的に公表しました。

こうした政府や企業の努力も後押しすることで価格転嫁が今後進んだとして、それが確認できるのは早くても今年秋以降になるとみられますので、日銀の追加利上げもその頃以降に行われる可能性をみておきたいと思います。

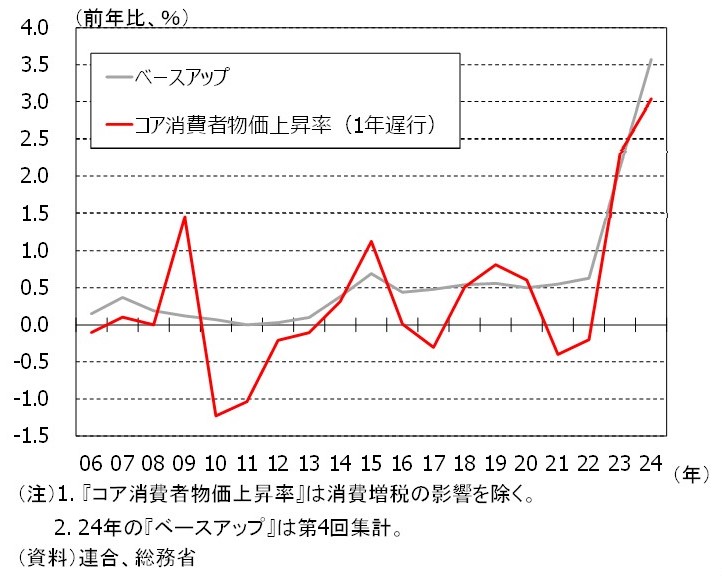

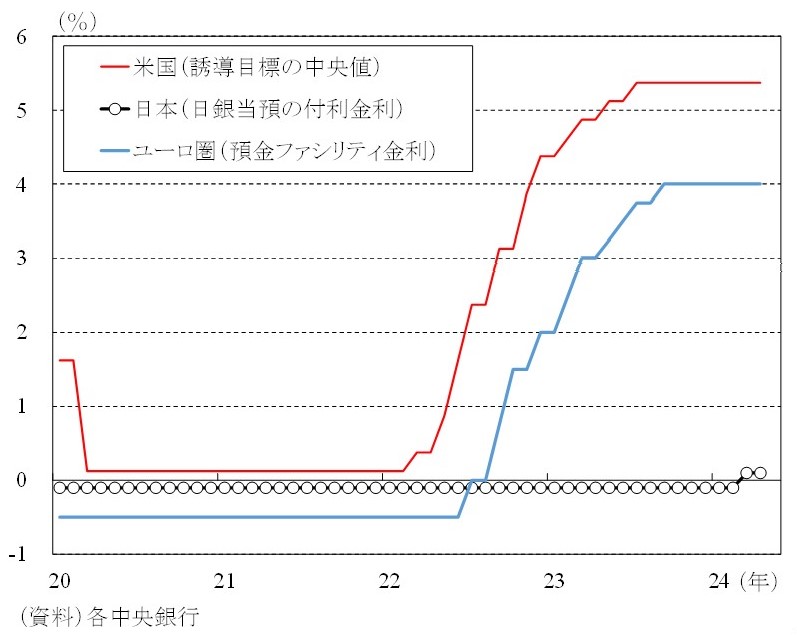

日銀の植田総裁は総裁に就任する前から、金融政策には「のりしろ」が重要と指摘していました。金融政策の「のりしろ」とは、中央銀行が不景気などの際に金融緩和で適切に対応できるよう、あらかじめある程度高い水準まで金利を引き上げて緩和余地を確保しておくことが望ましいとする考え方です。現在、日本はマイナス金利政策を解除したといっても0.1%程度の利上げであり、政策金利が5%を超える米国や4%以上のユーロと比べれば非常に小さい利上げ幅です(第5図)。「のりしろ」確保のために利上げができる間にある程度実行しておきたいと思うのは政策当局者としては自然な考え方ではないでしょうか。

第5図:FRB、日銀、ECBの政策金利